การเตรียมตัวสำหรับชีวิตในวัยสูงอายุเป็นเรื่องที่ทุกคนต้องตระหนัก วางแผน และเตรียมการตั้งแต่ในช่วงวัยทำงานโดยเฉพาะด้านการเงิน เพื่อการมีหลักประกันความมั่นคงทางรายได้ที่เพียงพอให้กับตัวเอง ในช่วงวัยที่ความสามารถในการทำงานเริ่มถดถอย และการคาดหวังความช่วยเหลือสนับสนุนจากครอบครัว รวมถึง สวัสดิการรัฐอาจเป็นไปได้น้อยลง

การสนับสนุนให้คนไทยวัยทำงาน มีพฤติกรรม “การออม” เพื่อชีวิตในวัยสูงอายุ หรือหลังเกษียณจึงเป็นเรื่องที่มีความสำคัญ อย่างไรก็ตาม การให้ออมเพียงอย่างเดียวอาจไม่พอ แต่ควรต้องสนับสนุนไปพร้อมกับการให้ความรู้และทักษะการวางแผนทางการเงิน รวมถึงการลงทุนเพื่อให้เงินออมที่เก็บไว้ สามารถก่อให้เกิดรายได้และผลตอบแทนที่คุ้มค่าในระยะยาวด้วยเช่นกัน การลงทุนในทุกลักษณะย่อมมีความเสี่ยง ไม่ว่าจะเป็นการลงทุนในตลาดหลักทรัพย์ อสังหาริมทรัพย์ หรือสังหาริมทรัพย์ หรือแม้แต่การลงทุนทำกิจการส่วนตัว แต่ความเสี่ยงนั้นก็มาพร้อมกับผลตอบแทนที่สูงกว่าเมื่อเทียบกับการออมเป็นเงินสด หรือการฝากธนาคารไว้เฉยๆ ซึ่งหากผู้ลงทุนมีความรู้และทักษะที่เพียงพอ รวมถึงสามารถประเมินและจัดการความเสี่ยงที่ยอมรับได้ได้อย่างเหมาะสม ความเสี่ยงจากการลงทุนที่ล้มเหลว หรือขาดทุนก็ย่อมลดลง

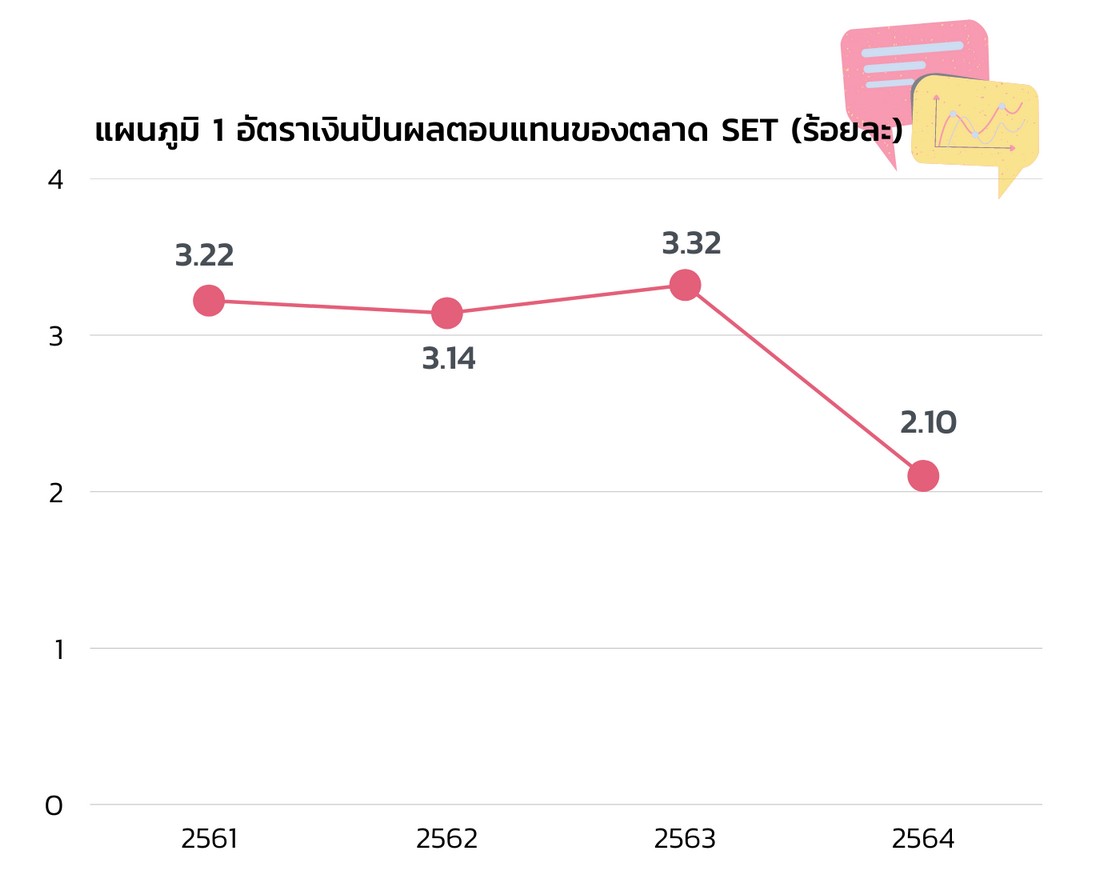

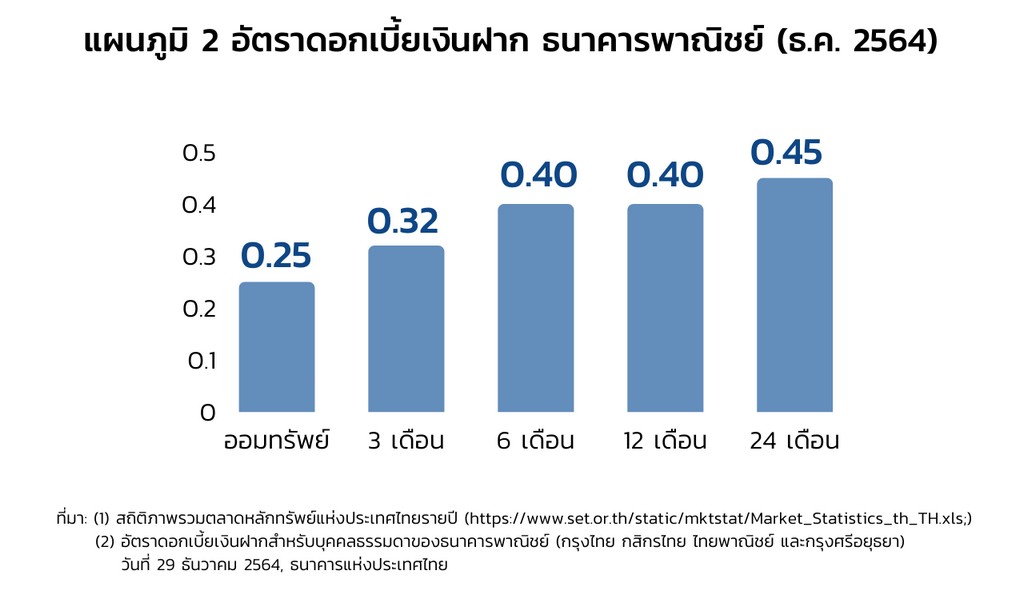

ข้อมูลจากตลาดหลักทรัพย์แห่งประเทศไทย (SET) อัตราเงินปันผลตอบแทนของตลาดเฉลี่ยในปี 2564 อยู่ที่ร้อยละ 2.1 ลดลงจากร้อยละ 3 กว่าๆ ในปีก่อนหน้า ซึ่งน่าจะเป็นผลมาจากสถานการณ์โควิด-19 แต่อัตราผลตอบแทนนี้ก็ยังสูงกว่าอัตราดอกเบี้ยเงินฝากออมทรัพย์ถึง 8 เท่า หรือ ดอกเบี้ยเงินฝากประจำที่ธนาคารพาณิชย์ถึง 4-5 เท่า (แผนภูมิ 1 และ 2)

แผนภูมิ 1 อัตราเงินปันผลตอบแทนของตลาด SET (ร้อยละ)

แผนภูมิ 2 อัตราดอกเบี้ยเงินฝาก ธนาคารพาณิชย์ (ธ.ค. 2564)

ที่มา: (1) สถิติภาพรวมตลาดหลักทรัพย์แห่งประเทศไทยรายปี (https://www.set.or.th/static/mktstat/Market_Statistics_th_TH.xls;) (2) อัตราดอกเบี้ยเงินฝากสำหรับบุคคลธรรมดาของธนาคารพาณิชย์ (กรุงไทย กสิกรไทย ไทยพาณิชย์ และกรุงศรีอยุธยา) วันที่ 29 ธันวาคม 2564, ธนาคารแห่งประเทศไทย

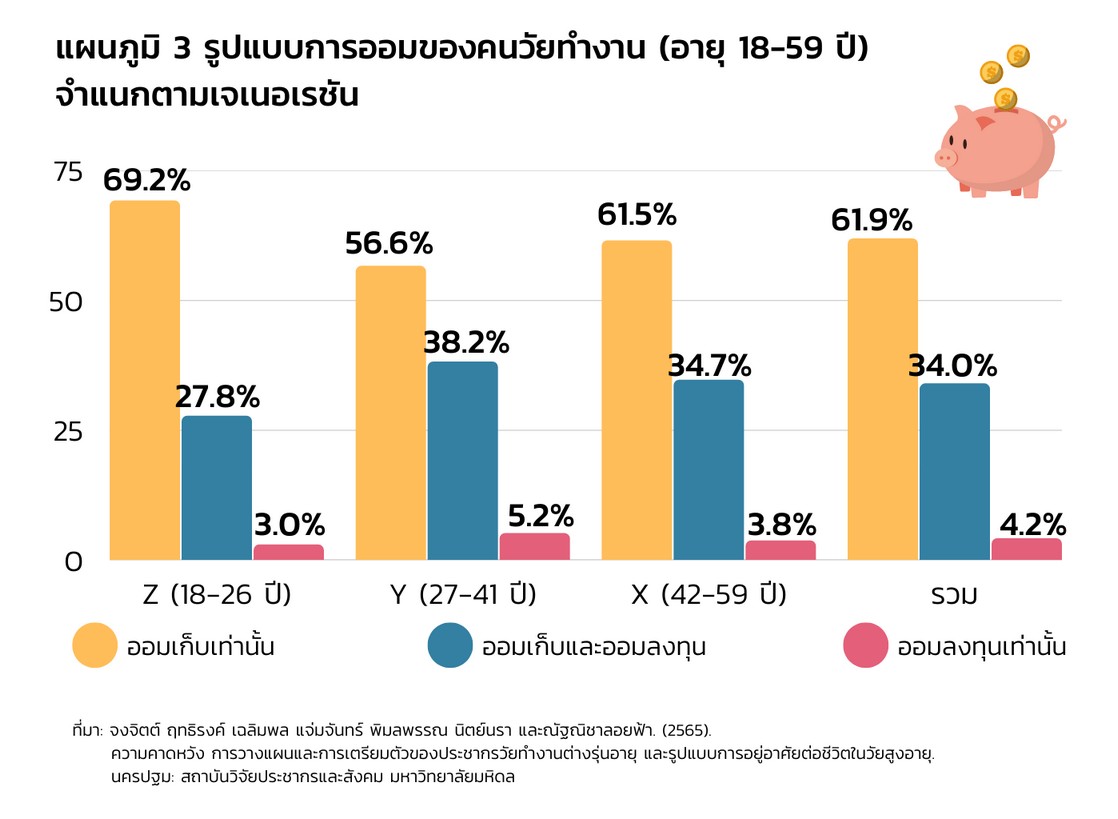

โครงการวิจัย “ความคาดหวัง การวางแผนและการเตรียมตัวของประชากรวัยทำงานต่างรุ่นอายุและรูปแบบการอยู่อาศัยต่อชีวิตในวัยสูงอายุ” โดยสถาบันวิจัยประชากรและสังคม มหาวิทยาลัยมหิดล ได้ทำการสำรวจออนไลน์กับกลุ่มประชากรไทยวัยทำงานจำนวน 1,734 คน ในปี 2564 พบว่า รูปแบบการออมของคนวัยทำงานไทยส่วนใหญ่ ยังเป็นลักษณะ “ออมเพื่อเก็บหรือสะสม” มากกว่า “ออมเพื่อลงทุน”

ในภาพรวม (แผนภูมิ 3) กว่า 3 ใน 5 ของกลุ่มตัวอย่าง (ร้อยละ 61.9) มีการออมแบบเก็บสะสมเพียงอย่างเดียว (ทั้งการเก็บสะสมระยะสั้นที่มีสภาพคล่องสูง เช่น เก็บเป็นเงินสด หรือฝากธนาคาร และการเก็บสะสมระยะยาวที่มีสภาพคล่องต่ำกว่า เช่น การทำประกันชีวิตแบบออมหรือ เงินบำนาญ กองทุนรวมเพื่อการออมระยะยาว พันธบัตรรัฐบาล หรือกองทุนชุมชน เป็นต้น) ขณะที่ มีเพียงร้อยละ 38.1 ที่มีการออมทั้งแบบเก็บสะสมและออมแบบลงทุนควบคู่กัน (เช่น ลงทุนในตลาดหลักทรัพย์ อสังหาริมทรัพย์และสังหาริมทรัพย์ ทำกิจการ รวมถึง บิตคอยน์) โดยกลุ่มประชากรเจเนอเรชัน Y มีสัดส่วนที่ออมแบบเก็บสะสมและออมแบบลงทุนควบคู่กัน รวมถึงออมแบบลงทุนเพียงอย่างเดียว สูงกว่าเจเนอเรชันอื่น

แผนภูมิ 3 รูปแบบการออมของคนวัยทำงาน (อายุ 18-59 ปี) จำแนกตามเจเนอเรชัน

ที่มา: จงจิตต์ ฤทธิรงค์ เฉลิมพล แจ่มจันทร์ พิมลพรรณ นิตย์นรา และณัฐณิชาลอยฟ้า. (2565). ความคาดหวัง การวางแผนและการเตรียมตัวของประชากรวัยทำงานต่างรุ่นอายุ และรูปแบบการอยู่อาศัยต่อชีวิตในวัยสูงอายุ. นครปฐม: สถาบันวิจัยประชากรและสังคม มหาวิทยาลัยมหิดล

การวิเคราะห์ทางสถิติ เกี่ยวกับปัจจัยที่มีความสัมพันธ์กับพฤติกรรมการออมนี้ ให้ข้อค้นพบและข้อเสนอแนะที่น่าสนใจว่า ในการส่งเสริมให้คนไทยวัยทำงานมีพฤติกรรมการออมเพื่อลงทุนที่ให้ผลตอบแทนที่สูงกว่าและสามารถสร้างความมั่นคงทางรายได้ในวัยสูงอายุได้ดีกว่าการออมแบบเก็บสะสมเพียงอย่างเดียวนั้นแม้ว่าต้องครอบคลุมให้ความสำคัญกับคนวัยทำงานทุกคน แต่ก็อาจมุ่งเน้นเป็นพิเศษในกลุ่มคนวัยทำงานเพศหญิง ผู้ที่จบการศึกษาระดับต่ำกว่าปริญญาตรี ผู้ที่ประกอบอาชีพในสถานภาพการทำงานที่นอกเหนือไปจากการประกอบธุรกิจส่วนตัว (ซึ่งในกลุ่มนี้ มักเป็นกลุ่มที่มีการลงทุนเพื่อทำกิจการใดประกอบเป็นอาชีพอยู่แล้ว) เช่น ลูกจ้างและพนักงาน ทั้งในภาครัฐและภาคเอกชน รวมถึงนักเรียนนักศึกษาที่กำลังศึกษาอยู่ และประชากรวัยทำงานที่อาศัยอยู่นอกเขตเมือง

มนสิการ กาญจนะจิตรา

ปราโมทย์ ประสาทกุล

ปราโมทย์ ประสาทกุล

จงจิตต์ ฤทธิรงค์

ณัฐณิชา ลอยฟ้า

ปราโมทย์ ประสาทกุล

สุภรต์ จรัสสิทธิ์

ปราโมทย์ ประสาทกุล

กัญญาพัชร สุทธิเกษม

สุรีย์พร พันพึ่ง,ตะวันชัย จิรประมุขพิทักษ์

ปราโมทย์ ประสาทกุล

ปราโมทย์ ประสาทกุล

ปราโมทย์ ประสาทกุล

ชื่นฤทัย กาญจนะจิตรา

จงจิตต์ ฤทธิรงค์

ปราโมทย์ ประสาทกุล

วรรณี หุตะแพทย์

ปราโมทย์ ประสาทกุล